導(dǎo)語:

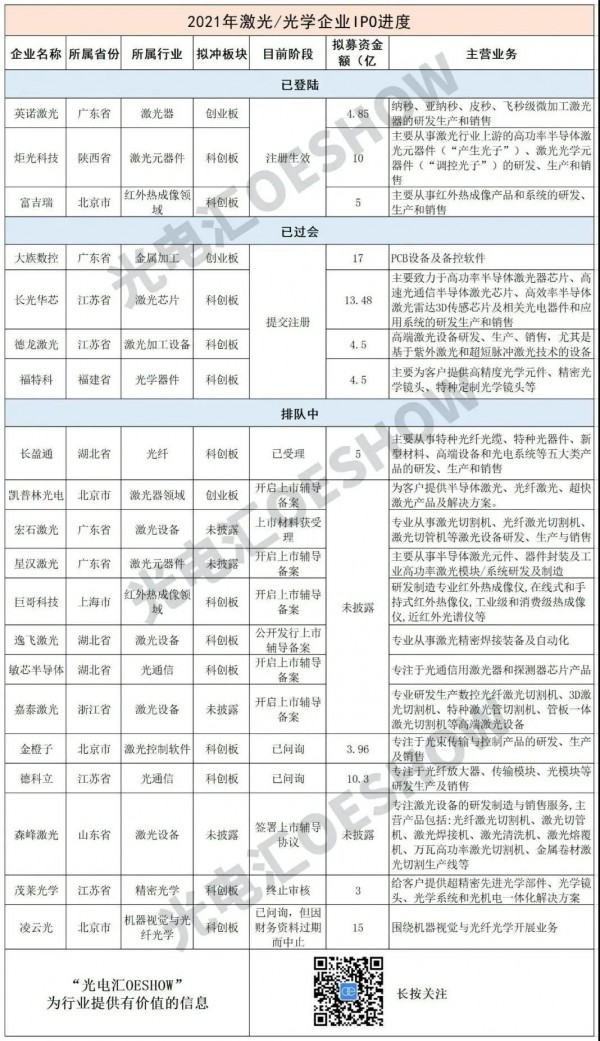

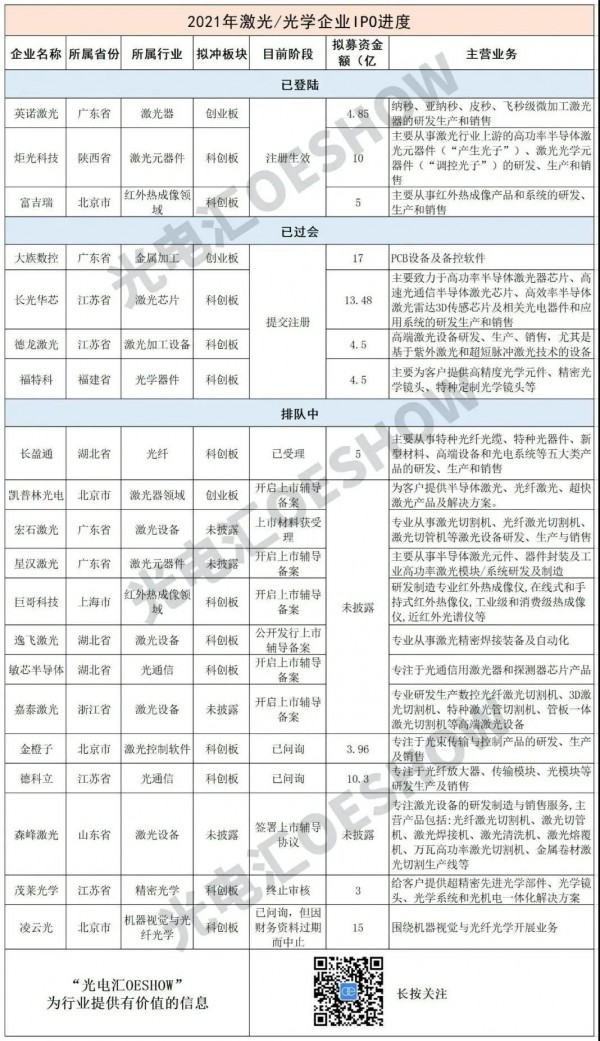

隨著今年英諾激光、炬光科技成功上市,整個(gè)激光產(chǎn)業(yè)鏈上存在的上市企業(yè)類型更加豐富,光纖激光器、固體激光器、半導(dǎo)體激光器,主流激光器類別集齊,還有17家激光光學(xué)企業(yè)正在趕赴上市的路上,屆時(shí)激光產(chǎn)業(yè)鏈上中下游的上市企業(yè)將會(huì)更加齊備。長期以來,資本市場既是光學(xué)行業(yè)資金融通的蓄水池,也是發(fā)展趨勢(shì)和行業(yè)景氣程度的風(fēng)向標(biāo)。2021年已到尾聲,縱觀光學(xué)行業(yè)資本市場風(fēng)起云涌,共有20家光學(xué)企業(yè)全力沖刺IPO,覆蓋從開展上市輔導(dǎo)到已注冊(cè)等待上市全階段,涉及包括激光、光通信、精密光學(xué)等領(lǐng)域,主營業(yè)務(wù)包括上游元器件、中游激光器到下游設(shè)備商等激光全產(chǎn)業(yè)鏈。具體進(jìn)程如下圖:

從已公開的相關(guān)數(shù)據(jù),我們觀察到了如下信息:- 從沖刺板塊來看,科創(chuàng)板最受高科技企業(yè)的青睞。其中,13家沖刺科創(chuàng)板,3家沖刺創(chuàng)業(yè)板,4家企業(yè)未披露。科創(chuàng)板設(shè)立、創(chuàng)業(yè)板改革并試點(diǎn)注冊(cè)制等,進(jìn)一步淡化了對(duì)于擬上市企業(yè)營收、凈利潤等指標(biāo)要求,更加強(qiáng)化和強(qiáng)調(diào)企業(yè)成長性、研發(fā)投入、自主創(chuàng)新能力、估值等指標(biāo),不再“凈利潤至上”,提升了資本市場對(duì)創(chuàng)新經(jīng)濟(jì)的包容度,加快了光電行業(yè)等硬科技產(chǎn)業(yè)與資本市場深度融合,也引發(fā)了大量優(yōu)質(zhì)的光電企業(yè)加快涌向資本市場。

- 從產(chǎn)業(yè)鏈來看,涵蓋了上游元器件、中游激光器、下游設(shè)備商。其中,處于下游的激光設(shè)備商占據(jù)核心主導(dǎo)地位,成為“上市最擁擠的賽道”。20家沖刺IPO的企業(yè),其中有6家是激光設(shè)備商,包括大族數(shù)控、德龍激光、宏石激光、逸飛激光、嘉泰激光、森峰激光。其次是激光器、激光芯片、元器件、控制系統(tǒng)等中上游企業(yè),終端用戶未涉略。

- 從地域分布來看,這20家沖刺IPO的企業(yè)主要集中在華中、長三角、珠三角和京津冀地區(qū),與光電行業(yè)區(qū)域整體發(fā)展趨勢(shì)一致。北京、廣東、江蘇不相上下,都有4家企業(yè)擬上市,其次是湖北有3家,山東、浙江、上海、福建、陜西各1家。

- 從募資金額來看,最高可達(dá)17億元。這些企業(yè)募集的資金基本上用于產(chǎn)能擴(kuò)充、新項(xiàng)目建設(shè),涉及到激光雷達(dá)發(fā)射模組、特種光纖、高功率激光芯片、激光器、激光設(shè)備等,與市場需求和發(fā)展熱點(diǎn)相關(guān)。

- 上市已經(jīng)成為企業(yè)快速獲取資金,擴(kuò)大產(chǎn)能的重要途經(jīng)。但是并非所有公司的上市之路都會(huì)一帆風(fēng)順,上市過程中公司會(huì)遇到各種各樣的難題,如經(jīng)營狀況或財(cái)務(wù)狀況異常、會(huì)計(jì)核算的規(guī)范性存疑、業(yè)績下滑、股權(quán)或戰(zhàn)略調(diào)整等。如茂萊光學(xué)因股權(quán)代持被上交所連問三輪后最終以主動(dòng)撤單告終,終止了IPO;而凌云光已問詢,但因?yàn)樨?cái)務(wù)資料過期而被中止IPO審核。

- 另外,梳理整個(gè)激光行業(yè)所有上市企業(yè)可以看到,目前已經(jīng)覆蓋了整個(gè)激光產(chǎn)業(yè)鏈。從最早上市的激光設(shè)備商華工科技、大族激光,到中游激光器供應(yīng)商銳科激光、杰普特,而今年成功登陸的英諾激光擴(kuò)展了上市激光器企業(yè)的類別,從單一的光纖激光器擴(kuò)展到了固體激光器,炬光科技則覆蓋到了上游元器件和中游半導(dǎo)體激光器領(lǐng)域,整個(gè)激光產(chǎn)業(yè)鏈上存在的上市企業(yè)類型更加豐富。

下面我們將重點(diǎn)介紹部分已上市和即將敲鐘企業(yè)的發(fā)展情況:

擬沖板塊:創(chuàng)業(yè)板

英諾激光科技股份有限公司(以下簡稱“英諾激光”)專注于微加工領(lǐng)域激光器的研發(fā)、生產(chǎn)、銷售及以激光模組形式為客戶提供定制化微加工解決方案,是同時(shí)具有納秒、亞納秒、皮秒、飛秒級(jí)微加工激光器核心技術(shù)和生產(chǎn)能力的工業(yè)激光器生產(chǎn)廠商,也是實(shí)現(xiàn)工業(yè)深紫外納秒激光器批量供應(yīng)的生產(chǎn)商之一。2020年6月,英諾激光沖刺創(chuàng)業(yè)板獲受理,擬募資4.85億元投建固體激光器。2020年12月,英諾激光沖刺創(chuàng)業(yè)板已獲上市委通過。2021年5月,獲中國證監(jiān)會(huì)同意,注冊(cè)生效。2021年7月,英諾激光敲鐘上市,成為了國內(nèi)第一家正式上市的固體激光器企業(yè)。上市后的英諾激光,在2021年10月底公布了前三季度財(cái)務(wù)數(shù)據(jù)。前三季度總營收實(shí)現(xiàn)2.94億元,同比增長36.3%;歸屬上市公司股東凈利潤6629.6萬元,同比增長125.49%。諾激光2020 年?duì)I收約3.4億元,歸屬于母公司所有者凈利潤6557.33萬元。2021年前三季度的凈利潤已超2020年全年凈利潤。擬沖板塊:科創(chuàng)板

西安炬光科技股份有限公司(以下簡稱“炬光科技”)主要從事激光行業(yè)上游的高功率半導(dǎo)體激光元器件、激光光學(xué)元器件的研發(fā)、生產(chǎn)和銷售,目前正在拓展激光行業(yè)中游的光子應(yīng)用模塊和系統(tǒng)(包括激光雷達(dá)發(fā)射模組和UV-L光學(xué)系統(tǒng)等)的研發(fā)、生產(chǎn)和銷售。2020年7月,炬光科技簽署上市輔導(dǎo)協(xié)議,新三板退市轉(zhuǎn)戰(zhàn)A股IPO。2021年2月,上交所官網(wǎng)顯示炬光科技備案已獲受理,3月,炬光科技IPO進(jìn)入已問詢狀態(tài),9月順利過會(huì)募資10億元用于激光雷達(dá)發(fā)射模組產(chǎn)業(yè)化項(xiàng)目和微光學(xué)項(xiàng)目等,12月順利舉行上市儀式,正式登陸資本市場。在科創(chuàng)板上市融資后,炬光科技將繼續(xù)加強(qiáng)上游核心元器件和原材料的基礎(chǔ)研究和產(chǎn)品開發(fā),在基于上游核心元器件的高壁壘技術(shù)護(hù)城河基礎(chǔ)上,拓展行業(yè)中游,包括車載激光雷達(dá)、半導(dǎo)體制程、家用醫(yī)療健康等的大規(guī)模商業(yè)化。預(yù)計(jì),炬光科技2021年年度營收為4.6~4.8億元,同比增長27.82%~33.38%,歸屬母公司股東的凈利潤6000~7000萬元,同比增長72.07%~100.75%。擬沖板塊:科創(chuàng)板

北京富吉瑞光電科技股份有限公司(以下簡稱“富吉瑞”)是國家級(jí)高新技術(shù)企業(yè),致力于光電成像系統(tǒng)技術(shù)與整體解決方案,發(fā)展方向以紅外熱成像技術(shù)為基礎(chǔ),以圖像處理為核心,向固態(tài)微光、短波、紫外、可見光等光電傳感器組件擴(kuò)展,是國內(nèi)光電成像技術(shù)和產(chǎn)品的綜合提供商。

富吉瑞于2020年8月18日與華英證券有限責(zé)任公司簽訂上市輔導(dǎo)協(xié)議, 8月26日取得中國證券監(jiān)督管理委員會(huì)北京監(jiān)管局輔導(dǎo)備案受理。2021年1月,北京監(jiān)管局披露富吉瑞擬首次公開發(fā)行并在科創(chuàng)板上市輔導(dǎo)。2021年5月,富吉瑞在科創(chuàng)板二輪問詢中,其專利、核心技術(shù)等遭問詢。2021年10月正式上交所科創(chuàng)板上市。

富吉瑞光電2021年1-6月營收為1.54億元,較上年度同期增長27.14%,公司營收規(guī)模繼續(xù)保持增長態(tài)勢(shì);歸屬于母公司股東的凈利潤為3110萬,較上年同期增長7.54%。

擬沖板塊:創(chuàng)業(yè)板

深圳市大族數(shù)控科技股份有限公司(以下簡稱“大族數(shù)控”)成立于2002年,主要從事 PCB 全制程專用設(shè)備的研發(fā)、生產(chǎn)和銷售,擁有包括機(jī)械加工、激光加工、激光直接成像(LDI)、貼附及自動(dòng)化、質(zhì)量檢測(cè)五大類產(chǎn)品,覆蓋鉆孔、圖形轉(zhuǎn)移、成型、貼附、終檢(FQC)等 PCB 領(lǐng)域的關(guān)鍵生產(chǎn)和檢測(cè)工序。2020年6月,大族激光曾發(fā)布多條公告,啟動(dòng)子公司大族數(shù)控的分拆及境內(nèi)上市前期籌備工作事宜,擬沖刺創(chuàng)業(yè)板。同年11月,大族激光發(fā)布公告稱,將分拆所屬子公司大族數(shù)控至創(chuàng)業(yè)板上市。同年12月,大族數(shù)控在深圳證監(jiān)局進(jìn)行了輔導(dǎo)備案,擬首次公開發(fā)行并上市輔導(dǎo)。2021年5月,大族數(shù)控創(chuàng)業(yè)板上市申請(qǐng)獲受理,9月首發(fā)上市獲通過,11月行上市事項(xiàng)處于“提交注冊(cè)”狀態(tài)。2020年,大族數(shù)控營業(yè)收入22.10億元,占大族激光總營收18.51%,凈利潤3.04億元,占大族激光總凈利潤的31.01%;此外,大族數(shù)控招股書還披露,2020年P(guān)CB專用設(shè)備制造的同行業(yè)公司平均營業(yè)收入為6.19億元。2021年上半年大族數(shù)控營收達(dá)到19.04億元,接近去年全年水平,占大族激光總營收的25.43%。預(yù)計(jì),大族數(shù)控2021年度可實(shí)現(xiàn)的營業(yè)收入為39.5億元至41億元,同比比增長78.71%~85.49%。擬沖板塊:科創(chuàng)板

蘇州長光華芯光電技術(shù)股份有限公司(以下簡稱“長光華芯”)主要致力于高功率半導(dǎo)體激光器芯片、高效率半導(dǎo)體激光雷達(dá)3D傳感芯片、高速光通信半導(dǎo)體激光芯片及相關(guān)光電器件和應(yīng)用系統(tǒng)的研發(fā)生產(chǎn)和銷售。為順應(yīng)市場發(fā)展和用戶需求,長光華芯陸續(xù)推出了976 nm 260-600 W 光纖耦合泵浦源模塊系列產(chǎn)品、808 nm,878 nm的光纖耦合半導(dǎo)體激光器以及9XX nm 28 W商用半導(dǎo)體單管激光芯片等產(chǎn)品。2020年6月,長光華芯完成1.5億人民幣C輪融資的工商變更,標(biāo)志著2019年7月啟動(dòng)的C輪融資順利完成,同年12月,長光華芯開啟上市輔導(dǎo)備案。2021年4月,長光華芯正式進(jìn)入上市輔導(dǎo)階段,9月首發(fā)申請(qǐng)獲通過,10月IPO提交注冊(cè),距離上市僅一步之遙。2018年至2020年,長光華芯三年?duì)I收復(fù)合增長率為63.53%。由于研發(fā)投入金額較大,前幾年長光華芯處于虧損狀態(tài),但隨著收入規(guī)模的擴(kuò)大而呈下降趨勢(shì),并于2021年上半年實(shí)現(xiàn)了扭虧為盈。2021年上半年長光華芯實(shí)現(xiàn)營業(yè)收入1.91億元,同比增長202.59%,歸屬母公司股東凈利潤5219萬元,同比實(shí)現(xiàn)了扭虧為盈(2020年同期凈虧損573萬元)。擬沖板塊:科創(chuàng)板

蘇州德龍激光股份有限公司(簡稱:德龍激光)專業(yè)從事精密激光加工設(shè)備及激光器的研發(fā)、生產(chǎn)與銷售,產(chǎn)品被廣泛應(yīng)用于半導(dǎo)體、顯示、精密電子、科研及新能源等精密加工領(lǐng)域,是同時(shí)覆蓋激光器和精密激光加工成套設(shè)備的廠商,也是國內(nèi)少數(shù)幾家可以實(shí)現(xiàn)固體激光器激光種子源自產(chǎn)的廠商之一。

其實(shí)早在2015年,德龍激光曾向證監(jiān)會(huì)遞交了招股書,欲創(chuàng)業(yè)板上市,后IPO終止,那時(shí)德龍激光還未有碳化硅晶圓激光切割設(shè)備、玻璃晶圓激光切割設(shè)備、超短脈沖LTCC/HTCC鉆孔蝕刻設(shè)備。而如今在其官網(wǎng),這些設(shè)備都已在線。

2020年11月,德龍激光了完成1.5億元的新一輪融資。2021年1月,江蘇監(jiān)管局披露了德龍激光上市輔導(dǎo)備案信息,其保薦機(jī)構(gòu)為中信建投,已于2020年12月開啟上市輔導(dǎo)備案。2021年6月,上交所受理了德龍激光的上市申請(qǐng),11月德龍激光首發(fā)申請(qǐng)獲通過,順利過會(huì)。此次IPO募集資金4.5億元,用于精密激光加工設(shè)備和納秒紫外激光器及超快激光器產(chǎn)能擴(kuò)充建設(shè)等。

2021年前三季度,德龍激光預(yù)計(jì)可實(shí)現(xiàn)的營業(yè)收入?yún)^(qū)間為3.6-3.7億元,同比增長61.08%-65.55%;預(yù)計(jì)歸屬于母公司股東的凈利潤區(qū)間為4900-5300萬元,同比增長92.59%-108.31%。

擬沖板塊:科創(chuàng)板

目前階段:新三板轉(zhuǎn)科創(chuàng)板,提交注冊(cè),已過會(huì)福建福特科光電股份有限公司(以下簡稱“福特科”)是一家新三板掛牌公司,于2015年10月21日掛牌新三板,公司主要從事主要從事光學(xué)元件、光纖元器件及光電儀器產(chǎn)品的研發(fā)、生產(chǎn)和銷售。主要產(chǎn)品包括精密光學(xué)元件、精密光學(xué)鏡頭等。2020年5月15日,民生證券與福特科首次公開發(fā)行股票輔導(dǎo)協(xié)議,并于5月18日向證監(jiān)局報(bào)送了輔導(dǎo)備案申請(qǐng)材料;2021年6月,福特科發(fā)布公告稱公司在民生證券股份有限公司的輔導(dǎo)下,通過中國證券監(jiān)督管理委員會(huì)福建監(jiān)管局的輔導(dǎo)驗(yàn)收;2021年6月16日起,德龍激光股票在全國中小企業(yè)股份轉(zhuǎn)讓系統(tǒng)停牌;2021年6月21日,申請(qǐng)材料已獲上交所受理;2021年12月,首發(fā)申請(qǐng)獲上海證券交易所受理。2021年德龍激光前三季度營業(yè)總收入3.43億元,同比增長35.56%;歸母凈利潤0.51億元,同比增長46.63%。梳理這20家擬上市企業(yè),不難發(fā)現(xiàn),他們都具備雄厚的研發(fā)實(shí)力,掌握多個(gè)核心技術(shù)平臺(tái)及產(chǎn)品,且主營業(yè)務(wù)差異化明顯,覆蓋超快激光器、高功率半導(dǎo)體激光元器件、光芯片、高端激光裝備、特種光纖、光模塊等,由此驗(yàn)證了技術(shù)不僅是企業(yè)的立足之本,也是時(shí)代變化中唯一不變的通行證。期待這些企業(yè)在資本的助力下不忘初心,深耕技術(shù),研發(fā)創(chuàng)新更多商品化的光學(xué)產(chǎn)品,為光電行業(yè)版圖畫下一筆筆精彩的未來。

相關(guān)文章

相關(guān)文章

熱門資訊

熱門資訊

精彩導(dǎo)讀

精彩導(dǎo)讀

關(guān)注我們

關(guān)注我們