文/耿琛,岳陽,梁飛

受宏觀經濟發展、制造業產業升級、國家政策支持等因素影響,中國激光產業成為受高度關注的產業之一。近年來中國激光產業獲得了飛速的發展,是全球激光行業最主要的驅動力之一。

為了實現公司與行業的持續性增長,行業內各公司積極擴充產能、建設新項目,受激光行業資本密集和技術密集的屬性影響,許多公司面臨著資金瓶頸、人才壓力、內控制度建設、技術壓力等問題。為了更好地解決以上問題,行業內公司選擇上市。

僅今年上半年,正在沖IPO的激光企業就不下7家。本文選取了3家在國內激光行業具有代表性的上市公司——大族激光、華工科技、銳科激光,分析其前后幾年的財務數據。由于每一家公司的情況不完全相同,因此分別從不同角度分析上市對于各公司財務、經營發展的影響(注:本文僅分析上市前后3年的財務數據,以此反應公司上市前后的直接變化。2020年不作為重點分析數據)。

上市公司上市前后的業績分析

大族激光

上市顯著提升公司融資能力,改善公司現金流狀況

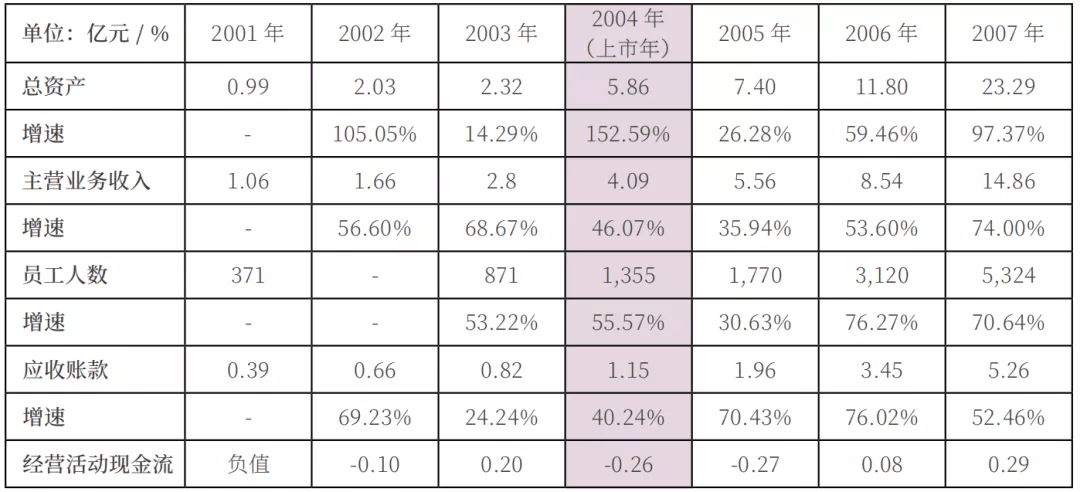

表 1 大族激光歷史主要財務數據(數據來源:Wind)

由表 1 可以看出,在上市前 3 年公司的總資產、主營業務收入、員工人數都保持著非常快速的增幅,2001-2003 年的總增幅分別為 135%、165%、175%。但 是, 應 收 賬 款 從 2001 年 的0.39 億元增加至 2003 年的 0.82 億元,總增幅為 104%。而且,2001 年、2002 年經營活動產生的現金流量凈額為負。

可以分析得出,公司的現有資金出現緊缺,而在 2003 年,中國加入 WTO,國際競爭日益加劇,當時中國工業激光技術及其產業化方面仍遠遠落后于發達國家,公司必須參與國際產業分工才能發展壯大,單純依靠自身積累和滾動發展的模式將無法適應今后的競爭環境。因此,公司迫切需要解決現有資金難以滿足擴大經營規模要求的問題,所以該公司選擇上市來實現更好的發展。

那么上市是否真的能夠幫助大族激光更好地發展呢?由表 1 可見,2005 年公司已經完成兩個募投項目的建設,2005 年主營業務增速 36%,其中募投項目系列YAG 脈沖激光焊接機為業績的增長作出了突出貢獻。

同時,2006 年所有募投項目完成建設,半導體抽運固體倍頻激光器及微加工系統項目市場發展前景保持樂觀,公司開發的相關產品已批量進入市場,可以發現上市后員工人數上升速度非常快,2005 年、2006 年 分 別 為 31%、76%,2006 年營收增速進一步提高至 60%。

同時在 2006 年,公司通過健全銷售激勵機制,增加貨款回收力度,合理調配生產計劃 , 加強庫存管理 , 通過擴大利用現代金融手段,困擾公司多年的經營性現金流量問題得到初步改善,全年經營性活動產生現金流凈額 777 萬元,比上年同期增加 3452 萬元。扣除報告期 12 月份才開始納入公司合并報表范圍的控股子大族冠華和大族高精公司影響,全年經營性活動產生現金流凈額為 1421 萬元,同比增加 4096 萬元。從2006 年之后至今,公司的經營現金流全部為正值,且整體較為充裕。

公司通過上市,豐富了自身的融資渠道,截至目前,公司一共進行了 8 次直接融資,累計募集資金 52.8 億元,公司資金實力進一步增強。而這一次次的融資均是為了建設相關項目進行研發,從而能夠使得公司的技術壁壘更高,2007 年公司共申請各種專利 211 項,同比增長145.35%,專利申請達歷史最高水平。

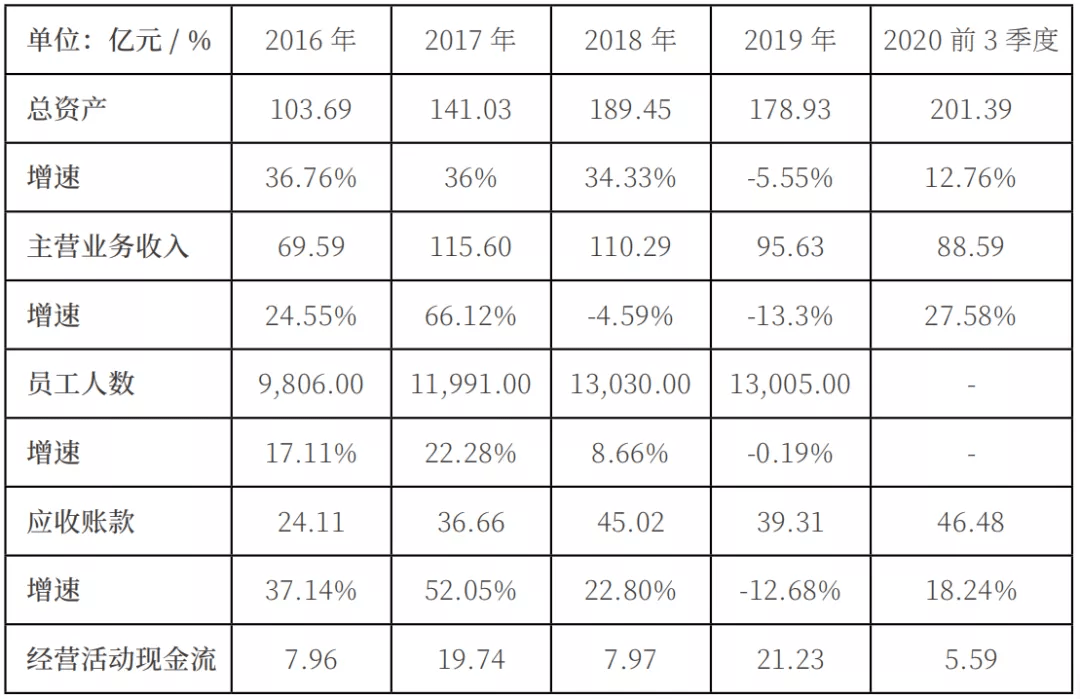

表 2 大族激光近 5 年主要財務數據(數據來源:Wind)

由表 2 可知,公司近 5 年發展整體比較快速,2016-2019 年主營業務收入年均復合增速為11%,經營現金流整體相當安全,公司規模也在快速上升,總資產和員工人數年均復合增速為20%、10%。大族激光在上市之后保持行業領先地位,穩步發展。

華工科技

上市有利于吸納行業人才,加速項目落地

華工科技早先是校辦企業,1997 年成立,于 2000 年上市。2006-2008 年首次公開募集資金用于激光系列產品開發、激光全息(寬幅)防偽包裝生產設備技術改造、基于 INTERENT/INTRANET 的企業級計算機信息集成系統、敏感元器件研發生產基地技術改造、生物醫藥項目、全波長轉換與光收發模塊產業化項目。

關于激光系列產品開發項目,公司共投資1.13 億元,自該項目投資完畢至 2008年 12 月 31 日,累計實現主營業務利潤 3.73 億 元。通過該項目的實施,公司已經由一家普通的校辦企業發展成為國內激光行業技術創新能力最強、品種最全、規模最大、最具市場競爭力的大功率激光設備生產企業之一。2006 年、2007 年、2008 年 三 年 該 系 列 產品業務收入占總收入分別為 32.76%、40.51%、47.22%。同時,公司在激光產業領域成功研發了一大批自主知識產權專利和專有技術,擁有兩個國際一流的激光切割機品牌、一個國際一流的等離子切割機品牌及一個國際一流的激光器品牌,產業鏈完整,領先優勢明顯,規模效益逐步體現。

關于激光全息(寬幅)防偽包裝生產設備技術改造項目,公司實際投資該項目 0.48 億元,自投資完畢至 2008 年底,累計實現主營業務利潤 3.5 億元。通過該項目的實施,公司建成了中國第一條激光全息(寬幅)防偽包裝材料生產線,成為國內規模最大的激光全息防偽產品生產基地。

通過投資敏感元器件研發生產基地技術改造項目和全波長轉換與光收發模塊產業化項目,公司建成了國內規模最大的敏感電子元器件生產基地和國內光通信器件行業唯一一家擁有從芯片外延生產、管芯制作、器件、模塊批量生產全套工藝生產線的廠家。

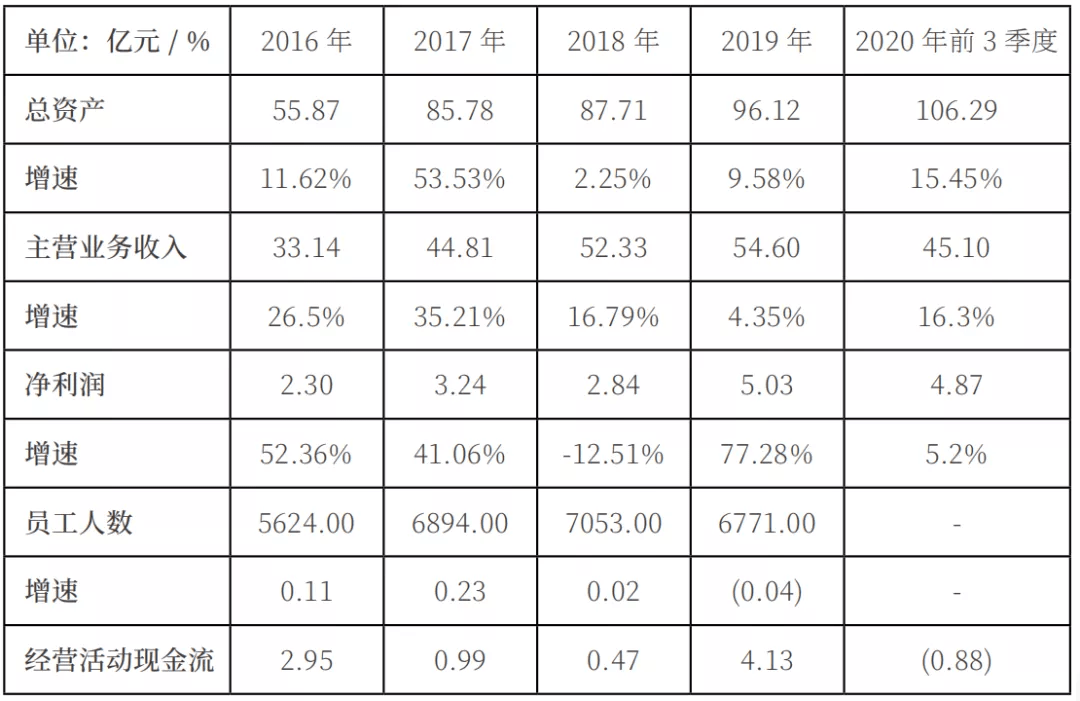

表 3:華工科技近五年公司財務數據(數據來源:Wind)

由表 3 可以發現,公司近幾年業績快速發展,2016-2019 年主營業務收入年均復合增速為18%,2019 年疫情對該行業形成強大沖擊,但公司業績依然保持了 4.35% 的增速,2020 年三季度又實現快速反彈,足以說明公司業績發展強勁。同時可以發現 2019 年凈利潤反而大幅提升,公司成本控制能力較強。公司在規模上整體保持比較快速的發展,2016-2019 年年均復合增速為20%,員工人數目前比較穩定。

銳科激光

上市逐步打開高功率激光器市場,提升國產替代率

銳科激光 2007 年成立,2018 年上市,公司經過十多年的耕耘在激光器領域擁有一系列專利,相關產品打破海外壟斷,目前公司技術水平已躋身全球第二,僅次于 IPG。為了響應國家政策所提倡的實現激光技術對傳統制造技術替代的戰略要求,并達到公司自身的戰略目標,公司選擇通過上市來更好地實施募投項目——大功率光纖激光器開發及產業化項目、中高功率半導體激光器產業化及研發與應用工程中心項目。該項目共投入 11.19 億元,建設期為 3 年,主要有以下幾大亮點,如表 4:

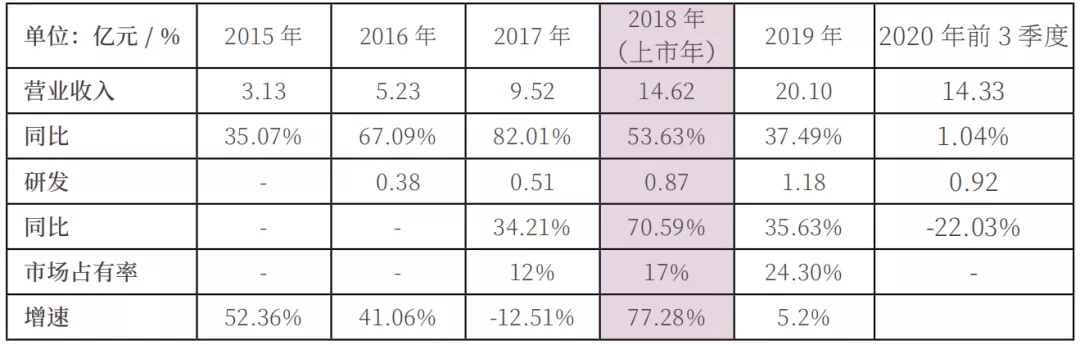

表 4 銳科激光上市前后幾年數據對比(數據來源:Wind)

1)國內高功率光纖激光器進口依存度較高,2018 年國產替代率 10% 左右。上市后,2019年國內市場占有率達到 24.3%,而 2017 年、2018 年的市場占有率分別為 12%、17.3%,市場份額增長較快。公司在中低功率連續光纖激光器方面已實現了國產與進口分庭抗禮的格局;在高功率光纖激光器方面,公司完成了特種光纖、光纖器件、半導體激光器等上游產業鏈的垂直整合,實現了 12 kW 高功率連續光纖激光器的批量供貨,逐步打開了高功率光纖激光器的市場,建設期為 3 年,投資回報期約 6.5 年,短期內募投項目的高功率激光器目標已初見成果,預計在未來銳科激光將會在高功率激光器上大放異彩。

2)技術上,2019 年研發項目進展順利,部分研究成果已經取得初步成效,尤其在高功率光纖激光器及其關鍵器件的研制中,研發均已達到預期,對公司產品結構調整提供了可靠的技術支持。分別為其中“單模塊 3 kW 連續光纖激光器”、“12 kW 連續光纖激光器”、“高功率光纖激光傳輸光纜”、“高功率光柵”、“高功率抽運源”等研發專項均取得了階段性成果,部分產品已實現批量生產與銷售,部分新研發核心器的轉產大幅度降低了公司物料成本,提高了公司產品在市場上的競爭優勢,并為公司產品在激光焊接領域的應用提供了技術保障。

公司近幾年研發投入整體快速增長,2016-2019 年研發投入從 0.38 億元升至 1.18 億元,年復合增長率為 45.9%。2020 年前 3 季度由于受疫情沖擊影響較大,同比下跌 22%,但四季度快速恢復,公司實力可見一斑。

3) 在 財 務 上, 公 司 2018 年、2019 年、2020 年前 3 季度的營業收入分別為 14.62 億元、20.10 億元、14.33 億元,2020 主要是受疫情影響嚴重,但該公司依然實現了盈利增長,2018 年、2019 年則實現了非常高速的增長,預計公司在疫情恢復之后,得益于募投項目的進行將繼續保持快速增長趨勢。

作者簡介

耿琛,華創證券有限責任公司,所長助理、首席電子分析師,主要從事電子行業上市公司研究。

岳陽,華創證券有限責任公司,助理研究員,主要從事消費電子蘋果鏈上市公司研究。

梁飛,東華大學學生。

轉載請注明出處。

相關文章

相關文章

熱門資訊

熱門資訊

精彩導讀

精彩導讀

關注我們

關注我們