激光是20世紀(jì)以來,繼原子能、計算機、半導(dǎo)體之后,人類的又一重大發(fā)明,被稱為“最快的刀”“最準(zhǔn)的尺”“最亮的光”和“奇異的激光”。

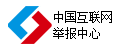

激光產(chǎn)業(yè)鏈包括上游元器件和材料、中游激光設(shè)備,下游激光加工服務(wù),目前中國激光加工設(shè)備市場占據(jù)激光市場最大市場份額,占激光產(chǎn)業(yè)鏈?zhǔn)袌龅?2%。

中國激光市場整體起步較晚,但隨著國內(nèi)企業(yè)突破激光器核心技術(shù),實現(xiàn)激光器和核心光學(xué)器件的規(guī)模化生產(chǎn),推動光學(xué)原材料成本下降,國內(nèi)激光設(shè)備的容量呈現(xiàn)爆發(fā)式增長。2018年中國激光設(shè)備銷售收入達(dá)到605億元,同比增長22.2%。

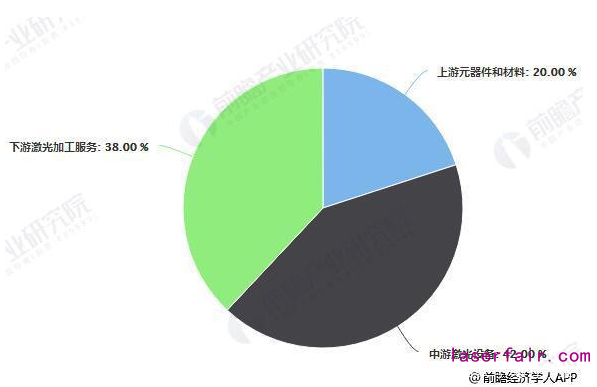

我國是制造業(yè)大國,然而與世界制造業(yè)大國相比,我國激光在對制造業(yè)尤其是裝備制造業(yè)中的應(yīng)用比例偏低,僅為30%。而美、日、德激光在裝備制造業(yè)中的應(yīng)用比重均超過了40%,其中德國高達(dá)46.4%,高出我國16.4個百分點。這也是造成我國工業(yè)結(jié)構(gòu)升級緩慢的一個原因。與此同時,激光在制造業(yè)的應(yīng)用比例差距也可以看到我國激光產(chǎn)業(yè)的巨大市場潛力。在未來國家一系列產(chǎn)業(yè)結(jié)構(gòu)調(diào)整及工業(yè)結(jié)構(gòu)改造過程當(dāng)中,激光產(chǎn)業(yè)擁有廣闊的市場前景。

中國激光產(chǎn)業(yè)保持快速增長,國內(nèi)激光設(shè)備市場收入保持較快增速,看好具備核心技術(shù)的龍頭。

2018 年全國工業(yè)、信息、醫(yī)學(xué)、科研等領(lǐng)域的激 光設(shè)備總收入達(dá)到 605 億元,同比增長 22%;2019 年我們預(yù)計增速將維持在 16%-25%之間, 市場規(guī)模有望超過 750 億元。作為后發(fā)參與者,中國激光產(chǎn)業(yè)整體增速高于全球平均。長期來 看,隨著中國經(jīng)濟結(jié)構(gòu)向先進制造業(yè)的升級轉(zhuǎn)變,我們認(rèn)為工業(yè)用的大功率激光設(shè)備需求將長期保持較高景氣度。

國內(nèi)產(chǎn)業(yè)格局呈金字塔分布。從產(chǎn)業(yè)分布來看,國內(nèi)的激光企業(yè)主要集中在下游的應(yīng)用, 整體格局較為分散。

下游應(yīng)用環(huán)節(jié),除大族激光、華工科技兩大行業(yè)龍頭外(營收規(guī)模分別超過 100、50 億 元),各細(xì)分板塊有較多的參與者。而由于細(xì)分板塊的整體市場規(guī)模相對較小,大部分的激光企業(yè)均在科創(chuàng)板以及新三板掛牌上市。

中游激光器環(huán)節(jié),國內(nèi)生廠商主要是銳科激光、創(chuàng)鑫激光以及杰普特;運動控制系統(tǒng)中,柏 楚電子、維宏股份、奧森迪科占據(jù)中低功率激光切割控制系統(tǒng)的 90%,高功率激光控制系統(tǒng) 市場國際廠商仍占據(jù)絕對優(yōu)勢。上游元件環(huán)節(jié),部分光纖已基本達(dá)到國際廠商水平,泵浦與芯片等核心零部件仍然以進口元件為主。

綜合來看,中國激光設(shè)備市場潛力巨大,國產(chǎn)替代將繼續(xù)深化,看好具備核心技術(shù)的行 業(yè)龍頭。在中國制造 2025 的大戰(zhàn)略背景下,我國傳統(tǒng)工業(yè)制造業(yè)面臨深度轉(zhuǎn)型,國內(nèi)激光設(shè) 備市場規(guī)模將保持較快增速,市場潛力巨大。國內(nèi)廠商快速發(fā)展,激光產(chǎn)業(yè)鏈國產(chǎn)替代步伐持 續(xù),擠壓國外企業(yè)市場占比。下游應(yīng)用環(huán)節(jié),已形成了以大族激光、華工科技行業(yè)兩大龍頭為 首的市場格局;中游激光器銳科激光、創(chuàng)鑫激光、杰普特三大國內(nèi)廠商已具備核心競爭力,國 產(chǎn)替代正在加速,市場占比持續(xù)提升。上游元件環(huán)節(jié),在部分環(huán)節(jié)取得突破性發(fā)展,未來需持 續(xù)關(guān)注芯片端的自主可控實現(xiàn)。綜上所述,我們看好下游設(shè)備龍頭企業(yè)受益于市場景氣度向上, 以及具備核心技術(shù)的國產(chǎn)激光器廠商在國產(chǎn)替代趨勢下的業(yè)績增長。

轉(zhuǎn)載請注明出處。

相關(guān)文章

相關(guān)文章

熱門資訊

熱門資訊

精彩導(dǎo)讀

精彩導(dǎo)讀

關(guān)注我們

關(guān)注我們